Надо ли сообщать в налоговую о зарубежных счетах

Автор новости / ньюсмейкер редакция «Сегмент.ру» (segment.ru)

Полезный разбор

ИП и компании должны одновременно быть и налоговыми, и валютными резидентами России.

ИП и компании, которые собираются открывать счета в зарубежных банках, должны сообщить об этом в ФНС. Если счета уже открыты, то по ним нужно предоставлять отчёт о движении средств каждые три месяца. Иначе бизнес рискует получить крупные штрафы.

Кто и о чём должен уведомлять ФНС

По закону ИП и компании сообщают в органы ФНС почти о всех движениях по зарубежным счетам: например, об открытии, закрытии, изменении реквизитов, вкладах, переводах, инвестициях.

Важное условие: ИП и компании должны одновременно быть и налоговыми, и валютными резидентами России. К ним относятся компании, зарегистрированные на территории РФ. Для ИП эти понятия не идентичны.

Налоговый резидент — человек, который обязан платить налоги в России. Статус определяется не гражданством, а местоположением: долго живёшь в России — считаешься резидентом.

К российским налоговым резидентам относятся:

- ИП, которые прожили в РФ более 183 дней в течение календарного года;

- российские компании;

- иностранные компании, признанные резидентами по международному договору или имеющие подразделение в России.

Если ИП живёт в стране 182 дня, а остальное время проводит за рубежом, он считается налоговым нерезидентом и сообщать о движении средств не должен.

Компании считаются нерезидентами, если зарегистрированы не в России и не находятся в специальном перечне.

Валютный резидент — гражданин или иностранец с постоянным местом жительства в России. Иностранные компании и физлица-иностранцы без такого места жительства не относятся к валютным резидентам.

Валютными резидентами признаются:

ИП — граждане России вне зависимости от того, сколько времени они проводят в стране;ИП-иностранцы или лица без гражданства, имеющие российский вид на жительство;российские фирмы.

Таким образом, если компания или ИП платят налоги в России и зарабатывают деньги за рубежом, они должны уведомлять ФНС об иностранных счетах.

Когда можно не уведомлять налоговую о заграничном счёте

Есть два исключения, когда ИП и компании не должны уведомлять налоговую о деньгах за границей: счёт открыт в зарубежном филиале российского банка или если сумма перечислений через электронный кошелёк ещё не превысила с начала года 600 тыс. ₽.

Когда надо направлять уведомления

Уведомления об открытии, закрытии счёта и изменении реквизитов надо заполнять и отправлять не позднее одного месяца со дня этого события.

Отчёты о движении денежных средств ИП и фирмы подают ежеквартально, в течение 30 дней по окончании отчётного периода. Отчёты подают отдельно по каждому открытому счёту.

Очень важно: если крайний срок отчёта выпадает на выходной день, то отчёт подаётся заранее, а не в первый рабочий день. Иначе будет просрочка.

Есть отдельные правила для переводов без открытия счёта, например через кассу банка. За такие операции нужно отчитываться в течение 30 дней по окончании квартала, если за этот квартал было переведено более 600 тыс. ₽ по курсу ЦБ.

Особый срок установлен для мобилизованных, которые одновременно являются и учредителями, и руководителями юрлиц. Им представить отчёты по зарубежным счетам можно будет до конца третьего месяца, следующего за тем, в котором или закончится частичная мобилизация, или они сами будут уволены с военной службы.

В какую налоговую подать отчёт о счёте за рубежом

ИП отчитывается по месту регистрации или, при отсутствии регистрации, по адресу недвижимости, которая у него в собственности. Если объектов несколько, можно подать документы по месту нахождения любого из них. Если нет ни прописки, ни недвижимости, то обращаться можно в любую инспекцию ФНС.

Юрлица отчитываются в ИФНС по месту расположения, а крупнейшие налогоплательщики — в межрегиональной или межрайонной ИФНС России.

Как подать отчёт по зарубежным счетам

Чтобы сообщить об операциях с валютным счётом, нужно заполнить заявление и приложить подтверждающие документы, например договор с иностранным банком и выписку по счёту. Документы должны быть на русском языке, в противном случае их нужно перевести и заверить у нотариуса.

Важное уточнение: при подаче заявления в бумажном виде подтверждающие документы тоже должны быть бумажными, при подаче в электронном — электронными. Совмещать сканы и бумагу нельзя.

Есть три способа подать отчёт по зарубежным счетам:

- онлайн на портале налоговой службы;

- лично, записавшись на приём в инспекцию ФНС;

- по почте с уведомлением о вручении.

Что будет, если не уведомить о заграничных счетах

Штрафы отличаются в зависимости от юридического статуса и того, какую информацию утаили.

Если не уведомить об открытии, закрытии счёта и изменении реквизитов, штраф составит:

- для ИП — до 50 тыс. ₽;

- для юрлица — до 1 млн ₽.

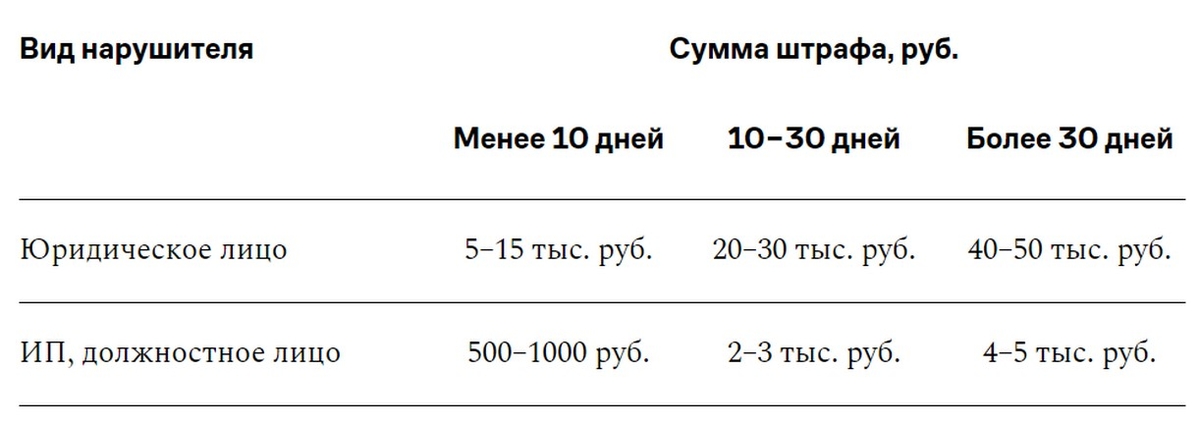

Опоздание с представлением отчёта может стоить:

- для ИП — до 10 тыс. ₽;

- для юрлица — до 100 тыс. ₽.

Размер штрафа зависит также от того, кто является нарушителем, и от периода просрочки.

Фото

Все альбомы ›Товарные обзоры

Все обзоры ›Обзор перьевой ручки Maiora Ultra Ogiva Ti 22 Teti (Limited Edition)

Видеогалерея

Все альбомы ›ErichKrause на выставке «Мир детства — 2024»

Комментарии (0)

Правила ›